فهرست مطالب

اگه توی دنیای ترید و تحلیل تکنیکال هستی، حتماً دنبال الگوهایی میگردی که بتونی نقاط کلیدی بازار رو پیدا کنی و سود خوبی ببری. یکی از این الگوهای جذاب که توی چارتها میتونی پیداش کنی، کنج پهن شونده صعودی (زاویهدار راست) هست که به انگلیسی بهش Right-angled Ascending Broadening Wedge میگن. این الگو بهت نشون میده کی ممکنه بازار از یه روند صعودی به نزولی برگرده و فرصتی برای ترید بهت بده. توی این مقاله قراره با هم عمیقتر بشیم توی این الگو، ببینیم چطور شکل میگیره، چه ویژگیهایی داره و چطور میتونی باهاش توی بازار کریپتو یا هر بازار دیگهای کار کنی. اگه دنبال الگوهای مشابه هستی، یه نگاهی به لیست الگوهای چارت بنداز.

کنج پهن شونده صعودی (زاویهدار راست) چیه؟

کنج پهن شونده صعودی (زاویهدار راست) یه الگوی نموداریه که معمولاً بهعنوان یه الگوی بازگشتی نزولی شناخته میشه. یعنی وقتی توی یه روند صعودی ظاهر بشه، میتونه یه هشدار باشه که بازار قراره به سمت پایین بره و فروشندهها دست بالا رو بگیرن. این الگو از دو خط اصلی تشکیل شده: یه خط افقی که نقش حمایت رو داره و یه خط مورب صعودی که مقاومت رو نشون میده. این خطوط از هم دور میشن و یه شکل مثلثی پهنشونده میسازن که یه ضلعش صافه و ضلع دیگهش شیب داره به سمت بالا.

فکر کن بازار توی یه روند صعودی قویه و قیمت داره با سرعت بالا میره. همه خوشحالن و خریدارها دارن بازار رو هل میدن بالا. اما یهو فروشندهها وارد میشن و شروع میکنن به فروش داراییهاشون تا سودشون رو نقد کنن. خریدارها هنوزم سعی میکنن قیمت رو بالا نگه دارن، ولی کمکم خسته میشن و نمیتونن مثل قبل قوی عمل کنن. این کشمکش بین خریدارها و فروشندهها باعث میشه نوسانات قیمت بیشتر بشه و این الگو شکل بگیره. وقتی قیمت از خط حمایت افقی به پایین بشکنه، یه حرکت نزولی شروع میشه که میتونه برای تریدرهایی که دنبال پوزیشن فروش هستن، یه فرصت طلایی باشه.

البته این الگو همیشه هم نزولی نیست. توی بعضی موارد نادر، اگه قیمت از خط مقاومت بالایی رد بشه، میتونه یه حرکت صعودی قویتر رو شروع کنه. ولی چون این اتفاق کمتر میافته، بیشتر تریدرها این الگو رو بهعنوان یه سیگنال نزولی میشناسن و دنبال شکست خط حمایت میگردن.

این الگو چه زمانی تشکیل میشه؟

برای اینکه مطمئن بشی الگویی که داری میبینی واقعاً کنج پهن شونده صعودی (زاویهدار راست) هست و میتونی بهش اعتماد کنی، باید یه سری شرایط رو چک کنی:

- روند قبلی باید صعودی باشه. این الگو معمولاً توی اوج یه صعود شکل میگیره و بدون یه روند صعودی قوی قبلش، ممکنه معنی متفاوتی داشته باشه.

- خط حمایت باید افقی باشه و خط مقاومت بهصورت مورب به سمت بالا بره. قیمت باید حداقل دو بار به هر کدوم از این خطوط برخورد کنه تا الگو تأیید بشه.

- نوسانات قیمت بین خطوط باید بهمرور بیشتر بشه. یعنی هر بار که قیمت به خط مقاومت میرسه، یه قله بالاتر میسازه و فاصله بین قلهها و خط حمایت بزرگتر میشه.

- حجم معاملات موقع شکست خیلی مهمه. اگه شکست به سمت پایین باشه و حجم بالا بره، نشون میده فروشندهها جدیان و حرکت بعدی قویه.

این الگو توی بازارهای پرنوسان مثل کریپتو خیلی دیده میشه. مثلاً وقتی بیتکوین یا اتریوم بعد از یه رشد سریع به یه نقطه اوج میرسن و سرمایهگذارها نمیدونن باید بفروشن یا نگه دارن، این الگو میتونه خودش رو نشون بده. توی همچین موقعیتهایی، تردید و هیجان بازار باعث میشه نوسانات شدید بشه و الگو شکل بگیره.

چرا این الگو برای تریدرها مهمه؟

کنج پهن شونده صعودی (زاویهدار راست) بهت یه دید روشن از رفتار بازار میده. نشون میده که خریدارها دارن کم میآرن و فروشندهها آمادهان که بازار رو به دست بگیرن. اگه بتونی بهموقع تشخیصش بدی و شکست خط حمایت رو درست پیشبینی کنی، میتونی از یه حرکت نزولی بزرگ سود ببری. از اون طرف، چون این الگو توی بازارهای پرهیجان شکل میگیره، تشخیصش یه کم سختتره و نیاز به تجربه داره تا توی دام نوسانات فیک نیفتی.

شکل ظاهری این الگو چطوره؟

بیا یه نگاه دقیقتر به شکل این الگو بندازیم تا راحتتر بتونی توی چارت پیداش کنی. این الگو از یه خط حمایت افقی و یه خط مقاومت مورب صعودی تشکیل شده. خط حمایت مثل یه کف صاف عمل میکنه که قیمت چند بار بهش برمیگرده، ولی خط مقاومت هر بار که قیمت بهش میرسه، یه قله بالاتر میسازه و از خط حمایت دورتر میشه.

این الگو با افزایش دامنه نوسانات مشخص میشه. هر بار که قیمت به خط مقاومت میرسه، انگار خریدارها یه تلاش آخر میکنن که قیمت رو بالاتر ببرن، ولی وقتی برمیگرده به خط حمایت، نشون میده که فشار فروش داره بیشتر میشه. این رفتوبرگشتها باعث میشه الگو بهمرور پهنتر بشه و تشخیصش توی چارت واضحتر بشه، بهخصوص وقتی تعداد برخوردها به خطوط بیشتر از ۳ یا ۴ بار بشه.

فرقش با الگوهای مشابه چیه؟

شاید با خودت بگی این الگو شبیه کنج صعودی معمولیه، ولی یه فرق بزرگ دارن: توی کنج صعودی معمولی هر دو خط به هم نزدیک میشن و همگرا هستن، اما توی کنج پهن شونده صعودی خطوط از هم دور میشن و واگرا هستن. یا مثلاً با الگوی مثلث صعودی فرق داره، چون توی مثلث صعودی خط حمایت هم صعودی میشه، ولی اینجا خط حمایت صافه.

چطور باهاش ترید کنیم؟

حالا که فهمیدیم این الگو چیه و چه شکلیه، بیایم ببینیم چطور میتونی باهاش ترید کنی و ازش سود ببری. این الگو بیشتر فرصتهای نزولی میده، ولی توی شرایط خاص میتونه صعودی هم عمل کنه. سه تا استراتژی اصلی رو با جزئیات برات توضیح میدم:

استراتژی مرسوم (شکست نزولی)

اگه پیشبینی میکنی بازار قراره بریزه، این روش رو دنبال کن:

- نقطه ورود: وقتی قیمت از خط حمایت افقی به پایین بشکنه، پوزیشن فروش (Short) باز کن. صبر کن تا یه کندل نزولی کامل زیر خط حمایت بسته بشه تا از شکست فیک در امان بمونی.

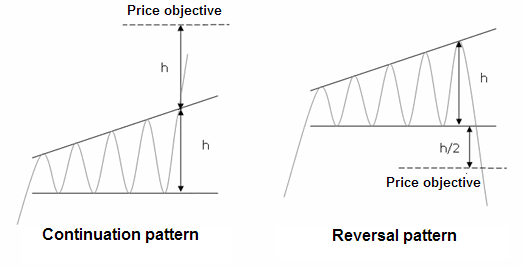

- هدف قیمتی: بزرگترین فاصله بین خط حمایت و خط مقاومت (عمق الگو) رو اندازه بگیر و از نقطه شکست به سمت پایین کم کن. مثلاً اگه عمق الگو ۵۰۰ پیپ باشه، هدف قیمتیت ۵۰۰ پیپ زیر خط شکستهست.

- استاپ لاس: استاپ لاست رو بالای خط حمایت بذار، یه کم بالاتر از آخرین قله کوچیکی که قبل از شکست شکل گرفته. اینجوری اگه قیمت برگرده، ضررت محدود میمونه.

- مزیت: هدفهای قیمتی توی شکست نزولی معمولاً بهخوبی محقق میشن و سود خوبی میدن.

- عیب: پولبکها توی این الگو شایعن (حدود ۷۰٪ مواقع). بهتره صبر کنی تا پولبک تموم بشه و بعد وارد بشی.

برای بهتر شدن این استراتژی، یه نکته رو یادت باشه: اگه بعد از شکست یه پولبک به خط حمایت ببینی، میتونه یه فرصت ورود دوباره باشه با ریسک کمتر.

استراتژی تهاجمی (ترید صعودی داخلی)

اگه ریسکپذیری و دنبال سود سریعتری، این روش رو امتحان کن:

- نقطه ورود: بعد از سومین یا چهارمین برخورد قیمت به خط حمایت، پوزیشن خرید (Long) باز کن. اینجا فرضت اینه که قیمت قراره یه جهش به سمت خط مقاومت داشته باشه.

- هدف قیمتی: خط مقاومت بالایی رو هدف بذار. مثلاً اگه فاصله بین خط حمایت و مقاومت توی اون لحظه ۳۰۰ پیپ باشه، هدف قیمتیت همون ۳۰۰ پیپ بالاتره.

- استاپ لاس: زیر پایینترین قیمت اخیر (مثلاً پایینترین کندل قبل از ورود) بذار تا ریسکت کم بشه.

- مزیت: اگه قیمت جهش کنه، میتونی از نوسانات داخلی الگو سود خوبی ببری.

- عیب: چون شکست نزولی توی این الگو شایعتره، ممکنه ضرر کنی اگه بازار به سمت پایین بره.

این روش برای تریدرهای کوتاهمدت که توی تایمفریمهای پایینتر (مثل ۱ ساعته) کار میکنن مناسبه، ولی باید سریع عمل کنی.

استراتژی تهاجمی (ترید نزولی داخلی)

برای استفاده از نوسانات داخلی به سمت پایین:

- نقطه ورود: بعد از سومین یا چهارمین برخورد با خط مقاومت، پوزیشن فروش باز کن. اینجا پیشبینی میکنی قیمت قراره به خط حمایت برگرده.

- هدف قیمتی: خط حمایت افقی رو هدف بذار.

- استاپ لاس: بالای بالاترین قیمت اخیر بذار.

- مزیت: چون شکست نزولی رایجه، این روش شانس موفقیت خوبی داره.

- عیب: اگه بازار یهو صعودی بشه، ممکنه ضرر کنی.

مدیریت ریسک توی ترید با این الگو

مدیریت ریسک توی این الگو خیلی مهمه، چون نوساناتش زیاده. یه نکته کلیدی اینه که همیشه حجم معاملات رو موقع شکست چک کنی. اگه حجم بالا بره، سیگنالت قویه و میتونی با اعتماد بیشتری وارد بشی. اگه حجم پایین باشه، ممکنه شکست فیک باشه و بهتره صبر کنی. برای تحلیل بهتر، از اندیکاتورها مثل RSI یا MACD استفاده کن. مثلاً اگه RSI توی منطقه اشباع خرید (بالای ۷۰) باشه و شروع به پایین اومدن کنه، شکست نزولی محتملتره.

توی بازار کریپتو، اخبار هم خیلی تأثیر داره. مثلاً اگه یه خبر منفی مثل ممنوعیت ترید توی یه کشور بیاد، میتونه شکست نزولی رو تقویت کنه. پس همیشه حواست به اتفاقات روز باشه.

آمار و عملکرد الگو چیه؟

بیایم یه نگاه دقیقتر به عملکرد این الگو بندازیم. این آمارها بر اساس دادههای واقعی تا مارس ۲۰۲۵ جمع شدن:

- توی ۷۰٪ موارد، شکست الگو به سمت پایین (نزولی) اتفاق میافته.

- توی ۹۱٪ موارد، حداقل هدف قیمتی توی شکست نزولی محقق میشه.

- نرخ شکست افقی (یعنی خروج بدون جهت مشخص) فقط ۶٪ هست.

- توی ۷۲٪ موارد شکست نزولی، یه پولبک به خط حمایت اتفاق میافته.

- شکست صعودی توی ۴۴٪ موارد با پولبک همراهه.

این اعداد نشون میدن که این الگو بیشتر نزولی عمل میکنه و برای تریدرهایی که دنبال پوزیشن فروش هستن، قابل اعتماده. توی بازار کریپتو، شکستهای نزولی این الگو توی دورههای اصلاح قیمت (مثل بعد از بول رانها) شایعترن.

نکات کلیدی برای استفاده از الگو

برای اینکه بهترین نتیجه رو از این الگو بگیری، این نکات رو یادت نگه دار:

- شکست نزولی شایعتره، پس بیشتر تمرکزت رو روی خط حمایت بذار.

- الگوهایی که ارتفاع بیشتری دارن (فاصله بین خطوط بزرگتره) معمولاً عملکرد بهتری دارن.

- اگه پولبک اتفاق بیفته، میتونه قدرت سیگنال رو کم کنه، پس صبر کن تا بازار جهتش رو مشخص کنه.

- توی تایمفریمهای بالاتر (مثل روزانه)، الگو دقیقتره و سیگنالهاش قابل اعتمادترن.

مثالهای واقعی از الگو

بیایم با چند مثال واقعی از بازار کریپتو این الگو رو بهتر بشناسیم:

مثال ۱: بیتکوین – دسامبر ۲۰۲۴

توی دسامبر ۲۰۲۴، بیتکوین توی تایمفریم ۴ ساعته از ۶۹,۰۰۰ دلار به ۷۱,۵۰۰ دلار صعود کرد و این الگو رو ساخت. خط حمایت افقی توی ۶۹,۵۰۰ دلار بود و خط مقاومت از ۶۹,۸۰۰ دلار شروع شد و تا ۷۱,۵۰۰ دلار بالا رفت. بعد از ۴ برخورد با خطوط، قیمت از ۶۹,۵۰۰ دلار به پایین شکست و توی ۱۲ ساعت به ۶۸,۲۰۰ دلار رسید. حجم معاملات موقع شکست ۲۵٪ بیشتر از میانگین بود.

مثال ۲: اتریوم – فوریه ۲۰۲۵

توی فوریه ۲۰۲۵، اتریوم توی تایمفریم روزانه از ۴۴۰۰ دلار به ۴۶۵۰ دلار رفت. خط حمایت توی ۴۴۵۰ دلار شکل گرفت و خط مقاومت از ۴۴۸۰ دلار تا ۴۶۵۰ دلار کشیده شد. بعد از ۳ برخورد، قیمت از ۴۴۵۰ دلار شکست و توی دو روز به ۴۳۲۰ دلار رسید. حجم موقع شکست ۳۰٪ افزایش داشت.

مثال ۳: بایننس کوین – ژانویه ۲۰۲۵

توی ژانویه ۲۰۲۵، بایننس کوین (BNB) توی تایمفریم ۱ ساعته از ۵۸۰ دلار به ۶۱۰ دلار صعود کرد. خط حمایت توی ۵۸۵ دلار و خط مقاومت از ۵۹۰ دلار تا ۶۱۰ دلار بود. بعد از ۵ برخورد، قیمت به ۵۸۲ دلار شکست و توی ۶ ساعت به ۵۷۰ دلار رسید.

الگوهای نموداری مرتبط

- کنج پهن شونده نزولی (زاویهدار راست): نسخه معکوس این الگو که توی روند نزولی صعودی میشه.

- کنج صعودی: الگویی با خطوط همگرا که معمولاً نزولیه.

- مثلث متقارن: الگویی با خطوط همگرا و نوسانات کمتر.

جمعبندی و قدم بعدی

کنج پهن شونده صعودی (زاویهدار راست) یه الگوی قویه که میتونه نقاط بازگشتی بازار رو بهت نشون بده. با تحلیل درست و صبر برای تأیید شکست، میتونی ازش سود خوبی ببری، چه توی کریپتو چه توی بازارهای دیگه. برای اینکه تریدت رو به سطح بعدی ببری، یه سر به طرحهای عضویت ویژه و ابزارهای هوش مصنوعی کریپتو بزن و از سیگنالهای هوشمندمون استفاده کن!